A guerra da Ucrânia tornou o mundo ainda mais inseguro, polarizado, desigual, fragmentado e com potencial de crescimento menor. Um efeito colateral do conflito poderá ser o apressamento da emergência de uma nova ordem mundial, alternativa à ordem atual centrada no poder econômico e militar dos Estados Unidos e no uso do dólar americano como moeda internacional.

As sanções econômicas à Rússia, ao que tudo indica, serão duradouras e tenderão a cortar os laços econômicos entre a Rússia e o mundo euro-atlântico. Esse movimento será complementado por uma aproximação maior entre a Rússia e a China, na medida em que empresas chinesas preencherão o vazio deixado pelo êxodo do Ocidente. A China, por seu turno, precisará diminuir a dependência dos sistemas de pagamento controlados pelos Estados Unidos e acelerar o processo de internacionalização do renminbi para dar liquidez a esses novos mercados.

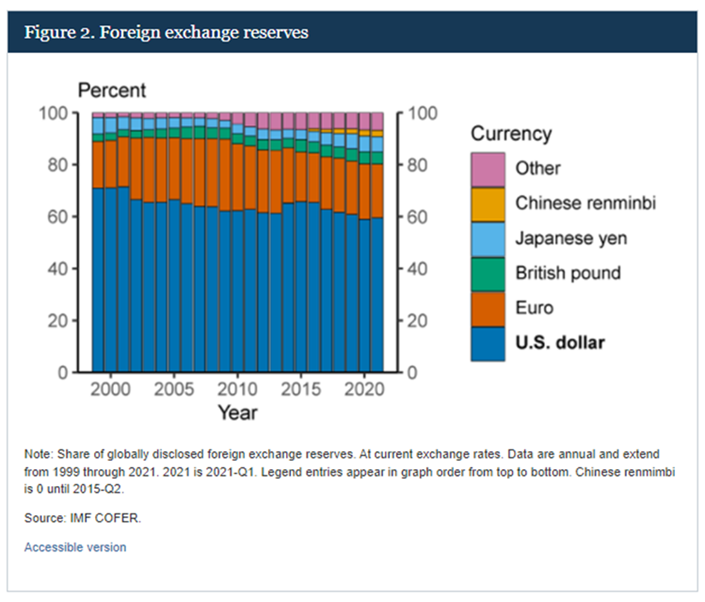

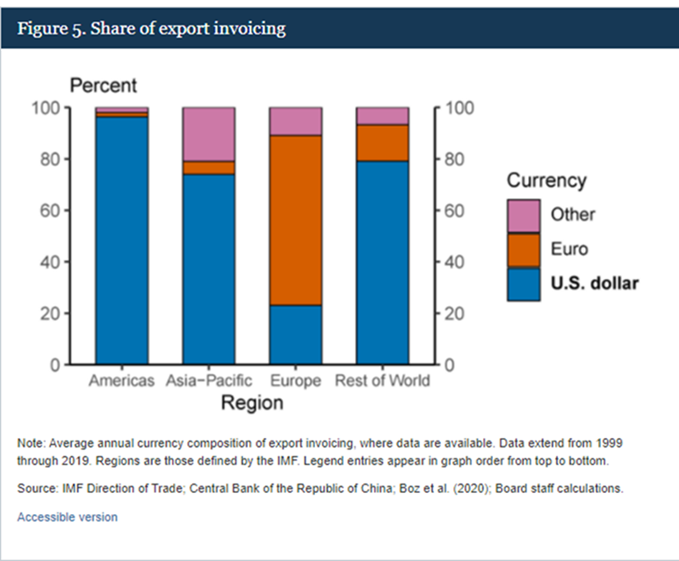

O dólar americano, por seu turno, continuará ter o papel preponderante na economia mundial por muitas décadas. A parcela do dólar nas reservas dos bancos centrais perdeu 12 pontos percentuais, entre 1999 e 2021, caindo de 71%, em 1999, para 59% no ano passado, mas ainda assim é expressiva. No período de 1999-2019, o dólar foi responsável por 96% do faturamento do comércio internacional nas Américas, 74% na região da Ásia-Pacífico, e 79% no resto do mundo.

Tudo isso aponta para a consolidação de dois sistemas internacionais de pagamentos paralelos: um centrado no dólar com as transações sendo realizadas pelos sistemas, CHIPS, um clube privado de instituições financeiras com 43 membros, e o SWIFT (Sociedade Cooperativa de Telecomunicações Financeiras Internacionais), que atualmente reúne 11 mil bancos, ambos com seus centros de dados nos Estados Unidos, respectivamente na Virgínia e em Nova York; outro centrado no renminbi – o CIPS – sistema que liquida transações internacionais em yuans e pode potencialmente administrar seu próprio sistema de mensagens, embora hoje utilize o SWIFT como seu canal de comunicação.

O CIPS (Cross-Border Interbank Payment System) foi criado em outubro de 2015 para fornecer um sistema internacional de pagamento internacional e compensação de yuans conectando os mercados de compensação onshore e offshore e bancos participantes. Com base no centro financeiro de Xangai, o CIPS é supervisionado pelo Banco do Povo, o banco central da China. O China National Clearing Centre, afiliado ao Banco do Povo é o maior acionista, com 15,7% das ações. A National Association of Financial Market Institutional Investors, a Shanghai Gold Exchange, China Banknote Printing and Minting Corporation and China Union Pay têm, cada uma, 7,85%. Bancos estrangeiros também têm ações no CIPS: o HSBC Holdings tem 3,92% das ações, o Standard Chartered, 2,36% e o Bank of East Asia, 1,18% das ações. Em janeiro de 2022, o sistema tinha 1280 usuários localizados em 103 países, incluindo 75 bancos diretamente participantes (SCMP, 28/02/2022).

Embora a participação da moeda chinesa, o yuan, no portfólio de reservas internacionais no mundo seja, ainda, relativamente pequena – no quarto trimestre de 2021 chegou a US$ 336,1 bilhões, equivalente a 2,79% das reservas internacionais – a tendência é que adquira um papel mais relevante nos próximos anos. Nos próximos 10 a 20 anos, possibilidade maior é que o dólar, o euro e o yuan formem o top 3 das moedas internacionais. Razões para isso não faltam. O número de países que têm a China como o principal parceiro comercial já é maior do que os que têm os Estados Unidos como primeiro parceiro. Antes de 2000, os EUA estavam no comando do comércio global, já que mais de 80% dos países negociavam com os EUA mais do que com a China. Em 2018, esse número caiu drasticamente para apenas 30%, já que a China rapidamente assumiu a primeira posição em 128 dos 190 países. Ao fazer acordos de troca de moedas com muitos desses parceiros, a China vai impulsionar a internacionalização do yuan e, ao mesmo tempo, reduzir a necessidade do uso do dólar em suas operações de comércio internacional.

Outro fator a ser considerado é a Iniciativa Cinturão e Rota. Desde o início do projeto, em 2013, a China já ofereceu mais de US$ 1 trilhão em financiamentos em obras de infraestrutura para dezenas de países que aderiram ao projeto. Além dos fluxos de capital para o financiamento das obras pelos bancos chineses, a construção de novas rodovias e portos no exterior também visa à criação de novos mercados e rotas comerciais para produtos chineses na Ásia e outras partes do mundo, assim como para a importação de alimentos e outras commodities minerais e agrícolas demandadas pela economia chinesa. Parte desse comércio será feito diretamente em yuans por meio de acordos de troca de moedas dispensando a intermediação do dólar.

Além do CIPS, a Rússia desenvolveu, em 2019, seu próprio sistema, denominado SPFS (Sistema de Transferência de Mensagens Financeiras). Mas só capta cerca de 20% das transações nacionais e permite operações com antigos países da ex-União Soviética. Somente um banco chinês, o Bank of China, integrou-se ao SPFS (Valor, 02/03/2022).

Os países do Brics (Brasil, Rússia, Índia, China e África do Sul) também iniciaram discussões sobre a criação de um sistema unificado de pagamento do grupo. Os países do Brics respondem por 18% do comércio global e 25% dos investimentos diretos estrangeiros, nomeadamente a China. Com a eclosão da guerra na Ucrânia, as discussões foram temporariamente paralisadas por receio de que tal iniciativa fosse interpretada como uma maneira de ajudar a Rússia, o que poderia prejudicar as empresas participantes do bloco, mas certamente será retomada em algum momento no futuro próximo.

Entre as sanções impostas pelos Estados Unidos à Rússia, com o apoio de seus aliados da Otan, o congelamento de US$ 403 bilhões dos seus US$ 630 bilhões de reservas cambiais aplicadas em ativos estrangeiros foi a mais drástica. Isso fez acender o sinal de alerta não só para a China, que possuía, em janeiro, US$ 3,22 trilhões em reservas, sendo 1/3 em Títulos do Tesouro dos Estados Unidos, mas para todos os países que mantém suas reservas em dólares.

De repente, uma série de países, classificados como autocracias pelos Estados Unidos, que detêm cerca de metade dos US$ 20 trilhões de reservas cambiais hoje existentes no mundo, deram-se conta que, de um dia para o outro, podem ficar sem acesso a boa parte de seus recursos, caso os Estados Unidos resolvam puni-los por qualquer razão e contem para isso com o apoio de seus aliados europeus, como ocorreu agora no caso da Rússia.

Pode-se alegar que o caso da Rússia foi uma situação extrema e que dificilmente os Estados Unidos teriam o apoio dos países europeus para impor sanções de tal amplitude sobre outros países, nomeadamente a China. Mas mesmo agindo isoladamente os Estados Unidos têm um enorme poder de fogo por ser o emissor da principal moeda internacional, o dólar americano. Da mesma forma a exclusão parcial dos bancos russos do sistema SWIFT fez, não só a China, mas outros países se darem conta de que poderão de um dia para o outro ficar sem acesso a esse importante sistema de transferência de pagamentos, inviabilizando suas operações de comércio e investimento internacionais.

Passado esse momento crítico da guerra na Ucrânia, que ninguém sabe quando e como irá acabar, certamente muitas iniciativas que já estavam em curso no período anterior à guerra, com o objetivo de criar acordos e instituições internacionais desvinculadas do dólar americano e das instituições controladas pelos Estados Unidos, ganharão novo impulso. Da mesma forma que a pandemia da Covid-19 levou muitos países a reavaliarem sua extrema dependência das cadeias globais de suprimento centradas na China, a guerra na Ucrânia levará a China e outros países não alinhados aos Estados Unidos a repensarem sua extrema dependência em relação ao sistema financeiro internacional centrado nos Estados Unidos e no dólar americano.

Não é de hoje que os Estados Unidos vêm usando sua moeda como arma de guerra. Exemplo disso foi a prisão, no Canadá, da diretora financeira da empresa chinesa de telecomunicações Huawei, sob a acusação de uma subsidiária da empresa, a Skycom, com sede em Hong Kong, ter feito negócios com o Irã utilizando o sistema de compensação baseado nos Estados Unidos. Conforme informa o blog da Bloomberg, “na batalha judicial canadense para impedir a extradição para os Estados Unidos da diretora financeira da Huawei, Meng Wanzhou, a empresa chinesa questionou a decisão do HSBC de processar US$ 100 milhões em transações da Skycom em Nova York. A Huawei argumentou que, como o HSBC sabia de seus vínculos com a Skycom, uma parceira com sede em Hong Kong, que vendia equipamentos no Irã, deveria ter encaminhado os fundos por um sistema de compensação de dólares offshore menor na região administrativa especial chinesa – evitando, assim colocar o dinheiro em solo americano”.

Iniciativas de cooperação internacional fora do guarda-chuva norte-americano, como o BRICS, a ASEAN a Organização de Xangai ganhará novo impulso assim como as organizações de financiamento ligadas a elas como o Novo Banco de Desenvolvimento, também conhecido como Banco dos BRICS, e o Banco Asiático para Investimento e Infraestrutura (AIIB). Iniciativas de cooperação internacional criadas pela China, como a Iniciativa Cintura e Rota, também conhecida como Nova Rota da Sede, e a recentíssima proposta chinesa denominada Iniciativa Global para o Desenvolvimento (Global Development Initiative) tenderão a atrair um número crescente de países. Ao mesmo tempo, fóruns comandados pelos Estados Unidos e seus aliados europeus, como o G20, tenderão a se esvaziar. Difícil imaginar Joe Biden e Wladimir Putin saindo na mesma foto e se apertando as mãos. É difícil, no momento, em plena evolução do conflito na Ucrânia, saber quais serão todos os desdobramentos geopolíticos e econômicos da guerra, mas é quase impossível o mundo voltar a ser o mesmo de antes.